Otra de economistas.

La estadística es una ciencia que demuestra que si mi vecino tiene 2 autos y yo ninguno, los 2 tenemos 1.

George Bernard Shaw

Lo inevitable nunca sucede. Siempre sucede lo inesperado.

John Maynard Keynes

La primera ley de la economía es que no existe tal cosa como un lonche gratis.

Joseph Stiglitz

Los mercados pueden mantenerse irracionales durante más tiempo del que usted puede mantenerse solvente.

John Maynard Keynes

Es una "recesión" cuando tu vecino pierde su empleo. Es una "depresión" cuando tú pierdes el tuyo.

Harry Truman

Nunca nadie dijo que la economía de mercado produciría justicia social. Los problemas de hoy son mucho más profundos que la falla de los mercados financieros.

Joseph Stiglitz

Nunca profetices, especialmente acerca del futuro.

Mark Twain

Resuélvete a no ser pobre: no importa lo que tengas, gasta menos.

James Boswell

El mercado no es una invención del capitalismo. Ha existido por siglos. Es una invención de la civilización.

Mijail Gorbachev

El dinero no es nada, pero depende lo que tengas.

Malcolm Forbes

La liberalización y la apertura de mercados es una consigna que el norte inventó para los países del hemisferio sur, pues los del hemisferio norte siguen siendo keynesianos, proteccionistas.

Joseph Stiglitz

No es un crimen ser un ignorante en ciencia económica, que es, después de todo, una disciplina especializada, además considerada por la mayor parte de la gente como una ciencia lamentable. Pero sí es totalmente irresponsable tener una opinión radical y vociferante en temas económicos mientras que se está en ese estado de ignorancia.

Murray Rothbard, historiador y economista

Hay dos tipos de economistas: los que trabajan para hacer más ricos a los ricos y los que trabajamos para hacer menos pobres a los pobres.

José Luis Sampedro

La verdad es que acabamos de experimentar una falla colosal de la política económica, y demasiados de aquellos responsables por esa falla tanto retienen el poder, como rechazan aprender de la experiencia. (Enero/2013).

Paul Krugman, Premio Nobel de Economía

La deuda no llevó al mundo a la depresión económica de la Gran Recesión, sino que la culpable fue una economía de casino, completamente desregulada y que operó en los márgenes de la ilegalidad.

Enrique Toussaint

La única razón de ser de la predicción económica es hacer que la astrología parezca respetable.

John Kenneth Galbraith

Un economista es un experto que mañana sabrá por qué, las cosas que predijo ayer, no sucedieron hoy.

Autor desconocido

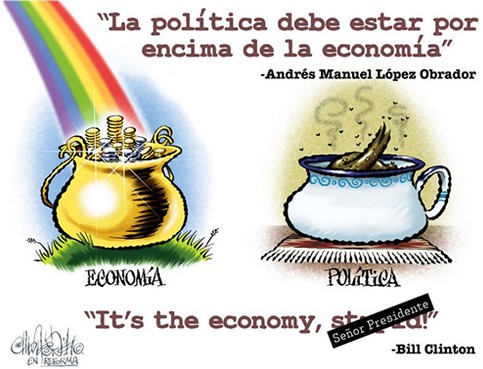

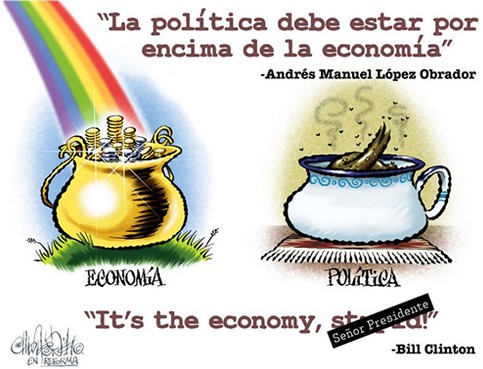

Actualmente no estamos en una buena situación económica, pero más bien es causa de la política, no tanto de la ciencia económica. (Octubre/2015).

Paul Krugman

Sin un conocimiento de cómo funciona la economía, las buenas intenciones pueden llevar a consecuencias desastrosas.

Thomas Sowell

El 99% de la economía es sentido común en términos complicados.

Ha-Joon Chang, economista surcoreano

Cuando un economista habla de un nivel "aceptable" de desempleo, significa que quien considera así dicho indicador aún tiene trabajo.

Autor desconocido

¿Cómo funciona la economía global, y es buena o mala? Eso es demasiado complicado para entenderlo. Es mucho más fácil imaginar que hay 20 multimillonarios que mueven los hilos detrás del escenario, que controlan los medios de comunicación y que fomentan guerras para enriquecerse. El mundo contemporáneo es demasiado complicado no solo para nuestro sentido de la justicia, sino también para nuestras capacidades de gestión. Nadie (y esto incluye a los multimillonarios, a la CIA, a los francmasones y a los Sabios de Sión) comprende bien lo que ocurre en el planeta. De modo que nadie es capaz de mover efectivamente los hilos.

Yuval Noah Harari (21 lecciones para el siglo XXI)

La real tragedia de los pobres es la pobreza de sus aspiraciones.

Adam Smith

El comercio es la paz.

Ludwig von Mises

Pregunta: ¿Cuántos economistas se necesitan para cambiar un foco?

Respuesta: Ninguno. Si en verdad fuera necesario cambiarlo, las fuerzas del mercado ya lo habrían hecho.

Pensamiento de Abraham Lincoln.

- No se puede crear prosperidad desalentando la iniciativa propia.

- No se puede fortalecer al débil debilitando al fuerte.

- No se puede ayudar a los pequeños aplastando a los grandes.

- No se puede mejorar al pobre destruyendo al rico.

- No se puede elevar al asalariado oprmiendo a quien paga los salarios.

- No se pueden resolver los problemas mientras se gaste más de lo que se gana.

- No se puede promover la fraternidad y el progreso de la humanidad promoviendo e incitando al odio de clases.

- No se puede garantizar una adecuada seguridad con dinero prestado.

- No se puede formar el carácter y el valor del hombre quitándole su independencia, su libertad y su iniciativa.

- No se puede ayudar a los hombres realizando por ellos permanentemente lo que ellos pueden y deben hacer por sí mismos.

La economía mundial transita de la globalización estable hacia una fragmentación creciente, que reconfigura los bloques y los grupos de naciones, haciendo que la guerra económica sea parte ahora del orden internacional. Esta guerra, impulsada por quienes enarbolan banderas nacionalistas y mercantilistas, utiliza instrumentos financieros, comerciales y tecnológicos para ejercer poder y presión sobre otras naciones.

Woodrow Wilson, presidente de Estados Unidos en la 2a. década del siglo XX, advirtió que la capacidad de un país para organizar sanciones económicas podría ser "más terrible que la guerra misma". Hoy, esa advertencia se ha convertido en una realidad. Las sanciones económicas, los controles y las restricciones a la inversión conforman el nuevo arsenal de coerción global.

En su reciente libro Chokepoints, el exfuncionario estadounidense y académico de Columbia University, Edward Fishman, detalla cómo Estados Unidos sostiene su poder global a través del control de puntos estratégicos clave en la economía mundial. El principal de ellos es la supremacía del dólar: "El dólar interviene en casi el 90% de las transacciones de divisas", señala Fishman. Otro punto de control es la propiedad intelectual y los conocimientos técnicos detrás de tecnologías esenciales, como los chips avanzados que sostienen la economía digital. Desde esa plataforma, Washington despliega su poder económico con una precisión quirúrgica.

Este análisis es oportuno para entender la presión creciente que ha enfrentado México en los últimos meses. Nuestro país ha sido blanco de un conjunto de medidas económicas, comerciales, financieras y políticas que recuerdan los casos documentados por Fishman sobre Rusia o China, en el marco de esta nueva guerra económica.

Solo por citar algunos hechos vale recordar que en febrero, se reportó la presencia de buques militares estadounidenses frente a costas mexicanas y sobrevuelos de aviones de vigilancia. Ese mismo mes, México entregó a 29 personas requeridas por la justicia estadounidense. En abril, el expresidente Donald Trump reveló haber ofrecido enviar tropas a México para capturar a líderes del narcotráfico, propuesta que fue rechazada por la presidenta Claudia Sheinbaum. A ello siguieron nuevas presiones comerciales sobre el acero, el aluminio, el tomate y el gusano barrenador, así como iniciativas para gravar las remesas enviadas por migrantes.

También se anunciaron restricciones migratorias, como el retiro de visas a figuras públicas, y se intensificaron las redadas en California contra personas sin documentos, lo que desató protestas con banderas mexicanas y acusaciones de hostigamiento, negadas por Palacio Nacional.

Pero quizás el golpe más significativo ha sido el reciente señalamiento del Departamento del Tesoro estadounidense contra 3 instituciones del sistema financiero mexicano, lo que derivó en su intervención por parte de las autoridades nacionales y provocó una profunda sacudida en el sistema financiero.

A nivel global, en ese periodo se agudizaron los conflictos bélicos en Ucrania, Gaza y se abrió un frente militar en Irán con la participación de Estados Unidos; se reconfiguró la OTAN, se agudizó la dependencia económica de Rusia respecto a China y se establecieron acuerdos económicos entre China y Estados Unidos.

No ha habido respiro en el frenético ritmo planteado por la administración Trump en la reconfiguración del orden internacional impulsada por medidas punitivas en materia económica, comercial y financiera.

Este escenario confirma que hemos entrado de lleno en una etapa marcada por guerras económicas, donde el fin de la globalización estable ha dado paso a una era de tensiones sistémicas. Frente a ello, México ha mantenido una postura firme y prudente. Si bien existen sectores en Estados Unidos que apuestan por la confrontación -incluso militar- con su principal socio comercial, también hay voces poderosas que defienden la necesidad de un entendimiento basado en la cooperación y la prosperidad compartida.

El momento exige lucidez estratégica. El riesgo no está solo en las medidas punitivas, sino en la posibilidad de que se erosione la arquitectura de acuerdos que ha permitido, con todas sus limitaciones, una estabilidad conveniente en la relación bilateral. Es previsible que en medio de la agitación global las tensiones seguirán, pero la ruta deseable es la del diálogo inteligente, el respeto mutuo y la búsqueda de soluciones conjuntas. Porque en las guerras económicas, como en todas las guerras, los pueblos son quienes pagan el precio más alto.

Luis Ernesto Salomón, doctor en Derecho

(v.periódico El Informador en línea del 29 de junio de 2025).

La clase política típicamente asume que la disponibilidad de capital no tiene ninguna relación con el bienestar de la población -o absurdamente exponen que la relación es perjudicial-. Esto es un grave error. Desde el punto de vista el economista austriaco Ludwig von Mises, frecuentemente se olvida que la acumulación de capital es sinónimo de creación de riqueza, puesto la inversión es la que incrementa las capacidades productivas de una economía.

Los gobiernos en América Latina han actuado como si la formación de capital no tuviese la menor importancia, en el mejor de los casos. Desafortunadamente, con frecuencia se le combate abiertamente, lo que equivale a un suicidio económico.

A través de una fiscalización depredadora, regulación creciente, restricciones al comercio y un gasto público excesivo, los gobiernos han puesto obstáculos crecientes a la formación de capital. Para Mises, esta negligencia histórica pone en riesgo a la civilización occidental porque la ausencia de capital es sinónimo de pobreza.

Lo que ha llevado al progreso que disfrutamos es precisamente la continua acumulación de capital, que hace posible una mayor producción de bienes y servicios, que aumentan el nivel de vida de todos los miembros de la sociedad -independientemente de cuánta riqueza tengan a su disposición en lo individual, porque a mayor acumulación de capital en una economía, mayor será el ingreso promedio de las familias-.

La acumulación de capital es un proceso frágil.

Para que los individuos -futuros inversionistas y empresarios- estén dispuestos a sacrificar consumo presente por un beneficio futuro, se deben dar algunas condiciones. Entre las más importantes encontramos: 1) certidumbre sobre el futuro; 2) una carga fiscal razonable que ofrezca beneficios claros y un mejor entorno para los negocios; 3) una regulación mínima, sencilla y transparente; 4) intervención del gobierno en la economía sólo en situaciones excepcionales, como en el caso de monopolios, resolución de externalidades -afectaciones a terceros- y para proveer servicios públicos e infraestructura y 5) a cambio de nuestros impuestos, el gobierno deberá garantizar la seguridad de las personas, la propiedad privada, la provisión de justicia y el cumplimiento de los contratos entre particulares.

La acumulación de capital es un proceso frágil que no puede darse en un entorno donde no impere la confianza.

Desafortunadamente, infinidad de políticas públicas que se han aplicado en México, lejos de generar riqueza han fomentado la pobreza y niveles salariales muy bajos. De allí la gran necesidad de crear conciencia entre los gobernantes y legisladores para diseñar y aplicar políticas públicas que promuevan la formación de capital. Sólo entonces nuestro país podrá erradicar la pobreza, una situación inaceptable que afecta a decenas de millones de familias.

El pensador austriaco nos recuerda que no es a través de la presión de los sindicatos, sino gracias a la acumulación de capital, que la gente podrá acceder a mayores salarios y a un mejor nivel de vida. Alrededor del mundo, los países más exitosos en la acumulación de capital -Suiza, Alemania, Dinamarca, Reino Unido, Noruega, etc.- son los que han logrado un mayor nivel de vida para sus respectivas poblaciones. Lo mejor de todo es que el capital, cuando las condiciones son propicias, se multiplica.

Generar un entorno propicio para la acumulación de riqueza empieza por un cambio cultural. Por ejemplo, por alguna extraña razón, en nuestro país, "capitalismo" es una mala palabra y esta percepción nos hunde. En un nuevo diccionario, la palabra capitalismo debería representar, en 1er. lugar, la formación de capital y por lo tanto una mayor riqueza para todos.

Ricardo Salinas Pliego

(v.pág.3 del periódico El Informador del 5 de mayo de 2025).

Uno de los principales problemas que enfrentamos es la nefasta idea que considera que el gobierno resolverá todos nuestros problemas. El historiador Niall Ferguson escribió en su libro "La gran degeneración", que no hay idea más peligrosa y contra ella el pensamiento liberal constituye un poderoso antídoto.

En nuestro país existe un aspecto que muchas veces es ignorado, o incluso despreciado por los liberales mexicanos más reconocidos: la libertad de comercio. De acuerdo con el destacado economista Milton Friedman y otros autores, esta libertad, junto con la de expresión, es piedra angular de una sociedad abierta.

Hace más de 60 años, Milton Friedman escribió un ensayo que en su momento fue rechazado incluso en Estados Unidos y que gradualmente ha cobrado aceptación e importancia: "Capitalismo y libertad". Aunque encuentro una contradicción entre los valores liberales que promueve Friedman y el empeño militarista que destaca, se trata de una lectura fundamental para cualquier liberal que se precie de serlo.

En la década de los 60, en el auge de un keynesianismo mal entendido, Milton Friedman fue asediado por sus ideas, incluso en Estados Unidos. No obstante, en los años 70 y 80, ante la gravedad de las crisis fiscales causadas por excesos en el gasto público y el creciente intervencionismo gubernamental en la economía, las ideas de Friedman fueron gradualmente incorporadas a las políticas públicas. Muchas de ellas son reconocidas hoy a través del mundo, como la importancia crucial de arrebatar al gobierno actividades que no son esenciales para su funcionamiento.

Gracias al empuje de este ideario económico, en los 80 y 90 se llevaron a cabo privatizaciones y otras acciones en todo el mundo que permitieron sanear las finanzas públicas e incrementar la eficiencia de los gobiernos y la competencia en los mercados.

Sin embargo, en nuestro país las ideas de Friedman aún son despectivamente calificadas como "neoliberales", como si ser liberal en cualquiera de sus formas fuera algo terrible. Lo peor es que estos juicios son emitidos por comentaristas que de otra manera tendrían credenciales liberales intachables. Quizá consideran inferior la libertad de comercio a todas las demás, pero esto es un error fatal.

En todo caso, debemos reconsiderar los puntos de vista de Friedman. La idea central de su obra es que el crecimiento desmesurado del gobierno y sus restricciones al mercado ponen en riesgo la libertad y el bienestar general de la población, lo cual ha quedado ampliamente demostrado.

No obstante, si Friedman hubiera vivido para atestiguar la crisis europea pocos años después de su muerte (en 2006), comprendería que el avance de sus ideas no fue suficiente.

Para Friedman existe una conexión intrínseca entre libertad y mercado, entre capitalismo y democracia, de tal forma que en una nación comunista es inconcebible un partido liberal, pero en un país capitalista pueden florecer los intelectuales socialistas. La razón es que, bajo un sistema comunista radical, todas las actividades económicas, por definición, están controladas por el gobierno y nadie puede llevar una vida económica ajena al mismo, por lo que un régimen de este tipo tiene la capacidad de exterminar a todo intelectual liberal que represente un "peligro para el Estado".

En cambio, en una sociedad de hombres libres, el gobierno es tan solo un instrumento para lograr el bienestar común y no un fin en sí mismo, ni el amo que debe regir nuestros destinos sin cuestionar sus actos. Para Friedman, el libre mercado es una condición necesaria para que germine la libertad política -a veces no es condición suficiente.

Aunque Friedman reconoce que debe existir un propósito nacional, éste no debe ir en contra del bienestar de los ciudadanos; por el contrario, debe proteger e impulsar su bienestar y, desde luego, la libertad. Un gobierno que crece sin freno ve en la libertad de la ciudadanía una amenaza constante y buscará por todos los medios restringirla. Por ello, el mayor desafío en contra de la libertad es la concentración del poder en manos del gobierno y cuanto mayor sea la concentración de poder, mayores restricciones y obligaciones podrá imponer a la gente.

Un mercado funcional es lo contrario a la concentración del poder: es la confluencia de hombres libres que buscan intercambiar los frutos de su trabajo con otros hombres libres para incrementar el bienestar de sus familias. En este sentido, cualquier amenaza al mercado es un desafío a una libertad fundamental, la libertad de comercio. Ya en otras ocasiones he mencionado la importancia del comercio para el progreso humano. Friedman enfatiza algo más profundo: la importancia del comercio para fortalecer a la sociedad de hombres libres.

En consecuencia, Milton Friedman nos advierte que cualquier restricción del gobierno sobre el comercio es un atentado en contra de la libertad humana, con la sola excepción del control antimonopolios que debe ser feroz, ya que el monopolio también restringe nuestra libertad económica -lo mismo aplica, por supuesto, para otras fallas del mercado que han sido plenamente identificadas, como la destrucción del medio ambiente.

Una conclusión natural de este ensayo es que las actividades del gobierno deben ser acotadas: su única función deberá ser garantizar la seguridad y proteger la libertad del ciudadano, así como mantener el imperio de la ley, el orden, exigir el cumplimiento de los contratos y asegurar la competencia en los distintos mercados.

Más allá de estas funciones, existen otras secundarias como ayudar a cumplir con objetivos que difícilmente podrían lograr los ciudadanos de manera independiente y garantizar la provisión de bienes públicos. No obstante, aún en estos casos, Friedman considera que la empresa privada y la sociedad civil deben siempre tener preferencia sobre el gobierno en cualquier actividad humana, por el riesgo permanente que representa la concentración del poder que, por definición, ostenta el gobierno.

Para Friedman, un autor despreciado por quienes yo denomino los "gobiernícolas", el poder para hacer el bien es también el poder para hacer el mal, por lo que debe enfrentar límites muy claros e infranqueables.

La libertad de comercio es uno de los contrapesos más poderosos que podemos imponer a un tirano en potencia. Quizá por ello muchos políticos mexicanos atacan con tanta vehemencia al libre mercado y tachan de “neoliberal” a cualquiera que pretenda acotar el poder gubernamental. Vale la pena reconsiderar a Friedman, especialmente hoy.

Ricardo Salinas Pliego

(v.pág.4 del periódico El Informador del 14 de abril de 2025).

Henry Hazlitt, autor sobre temas económicos, tuvo la facilidad para explicar con sencillez asuntos complejos. Un ejemplo de esto es su obra Economía en una lección, que, a pesar de haberse publicado en 1946, hoy es más vigente que nunca.

La lección de este libro se refiere a la incapacidad de muchos gobernantes, "expertos" y economistas profesionales, de considerar 2 cosas: 1) los efectos de largo plazo y 2) los impactos para toda la comunidad de las políticas públicas que proponen. Muchas de las "recetas mágicas" de algunos falsos economistas fallan en uno o en ambos aspectos.

Por ejemplo, pensar que el gasto público impulsará por sí mismo la actividad económica es una de las grandes falacias que ignoran la lección de Hazlitt debido a que los recursos para ejercer el gasto provienen de una de 2 fuentes: 1) mayores impuestos o 2) un mayor endeudamiento público. La 1a. necesariamente desplazará al gasto privado, que siempre es mucho más eficiente que el gasto público. Por otro lado, un mayor endeudamiento del gobierno rompe con el Pacto entre las Generaciones. Veamos.

Cuando la clase política argumenta a favor de un aumento en los impuestos siempre promete un mayor bienestar para todos, pero eso rara vez ocurre por 2 razones: la 1a. es porque los proyectos del gobierno difícilmente cumplen con sus expectativas -ya sea por incompetencia, falta de control o simple corrupción- y la 2a. es porque el aumento en los impuestos lo pagan las familias o las empresas. El gobierno no tiene una "varita mágica" para generar riqueza y si decide usar la "máquina de imprimir billetes" lo único que logrará es crear inflación, que es el peor de todos los impuestos.

Las personas siempre tienen proyectos importantes para sus vidas -muchas veces apremiantes- y trabajan duro para construir sus sueños. Cuando un padre paga mil pesos más en impuestos siempre sacrifica algo para su familia: alimentos, calidad de transporte, una mejor escuela para sus niños o simplemente ir al cine o salir de vacaciones. La clase política no tiene ningún derecho a cuestionar el libre albedrío de las familias y la forma en que decidan gastar el dinero que reciben por su esfuerzo.

Por otro lado, las empresas renuncian a una de 2 cosas: inversión o dividendos para sus accionistas. Si sacrifican dividendos, las afectadas serán las familias, con las consecuencias que comentamos anteriormente y si renuncian a sus proyectos de inversión, el resultado será una disminución en la productividad de la economía nacional y una menor creación de empleos.

Llevado al extremo, esto resulta en empresas mal capitalizadas e incapaces de competir en la economía global -ante esto, el siguiente objetivo de un populista será entonces cerrar la economía con consecuencias terribles para toda la sociedad.

Los políticos típicamente nos hablan del "bien común", del "bienestar de la nación" o conceptos abstractos similares -que rara vez se logran materializar- y nos ofrecen estas ilusiones a cambio de un daño notorio al bienestar de las familias. Por ello, los incrementos en impuestos rara vez se justifican y normalmente perjudican el desempeño de la economía.

Otra falacia que derrumba Hazlitt es la que afirma que los aranceles a las importaciones "protegerán la industria y por lo tanto el empleo". Esta "idea genial" se ha puesto de moda al norte del Río Bravo, pero en realidad es un disco rayado con más de 300 años de antigüedad que siempre ha fracasado. Los aranceles sólo benefician a unos cuantos industriales, de hecho, a algunos de los peores: aquellos que no son capaces de producir bienes de calidad global.

Mientras tanto, por el lado del supuesto beneficio veremos que los gobiernos en general tienen un pésimo historial para ajustarse al presupuesto, ejecutar bien las obras y calcular los beneficios de estas. Frecuentemente vemos "puentes que no llegan a ningún lado", carreteras mal construidas que requieren de mantenimiento continuo, aeropuertos a donde sólo llega un vuelo al día y hospitales o centros deportivos que unos meses después de ser abiertos, quedan abandonados.

Al menos en nuestro país, podríamos contabilizar miles y miles de millones de dólares en obras públicas de poco o nulo valor. Todo esto se pagó con recursos que se quitaron a las empresas o a las familias y que pudieron haberse destinado a un fin mucho más productivo.

Entonces, aplicando la lección de Hazlitt, no sólo se derrumban los argumentos a favor del gasto público y los aranceles sino muchos otros como: 1) los supuestos "peligros" del cambio tecnológico; 2) las "ventajas" de la creación de empleos públicos; 3) la obsesión por fomentar a toda costa las exportaciones y evitar las importaciones; 4) los "beneficios" de establecer un salario mínimo; 5) la falacia del "precio justo"; 6) la obsesión por salvar "industrias" estratégicas; 7) las "bondades" de la economía de guerra y muchas otras falacias comunes.

Economía en una lección es una lectura obligada en tiempos de "verdades alternativas" y "falsas noticias", en los que la discusión sobre la "cosa pública" se nutre de argumentos cada vez más pobres.

Ricardo Salinas Pliego

(v.pág.3 del periódico El Informador del 10 de marzo de 2025).

Los economistas Daron Acemoglu y David Robinson ganaron el Premio Nobel de Economía. La razón para tal distinción, de acuerdo a la Real Academia Sueca de Ciencias, fue que "han demostrado la importancia de las instituciones sociales para la prosperidad de un país. Las sociedades con un Estado de Derecho deficiente e instituciones que explotan a la población no generan crecimiento ni cambios para mejor". El magnate Carlos Slim es el ejemplo vivo de las malas políticas del pasado, que los gobiernos de Morena solo han acentuado.

Una de las grandes aportaciones de los premios Nobel fue la acuñación de 2 conceptos: instituciones inclusivas e instituciones extractivas. Inclusivas son aquellas que apoyan las aspiraciones materiales de la gran mayoría de la población: "Fomentar la participación generalizada en la economía, promoviendo la competencia, la innovación, la igualdad de oportunidades y el respeto a la propiedad privada". Por el contrario, extractivas son aquellas que llevan a que los beneficios materiales se concentren en la élite: son "acuerdos económicos y políticos que concentran el poder y los recursos en manos de una pequeña élite o clase dirigente, a menudo a expensas de la población en general". Las primeras llevan a la prosperidad; las segundas a la pobreza.

Íbamos en el camino correcto. Paradójicamente, sucedió en el gobierno de Enrique Peña Nieto, con el nacimiento de organismos constitucionalmente autónomos como el Instituto Federal de Telecomunicaciones (IFT), la Comisión de Competencia Económica (Cofece), y la reforma que fortaleció el Instituto Nacional de Transparencia (INAI). Por ejemplo, en 2012 la OCDE emitió un estudio señalando que la falta de competencia en el sector de telecomunicaciones le costaba al país más de 25,000 millones de dólares al año por los altos precios de los servicios. Sin embargo, en 2013 nació el IFT, el cual amplió la competencia en detrimento de Carlos Slim. No es raro que recientemente el empresario se haya expresado así: "Tenemos un mal recuerdo del IFT porque nos quitaban y ponían cosas para apoyar a otros, como AT&T México y Telefónica".

Más competencia provocó que, bajo el sexenio de EPN, la fortuna de Carlos Slim haya disminuido, y bastante: pasó de 72,500 mdd a 53,900 mdd. Pero en el sexenio de López Obrador, Carlos Slim duplicó su fortuna, al pasar a 103,000 mdd. De esperarse: tuvo más de 2,500 contratos del gobierno de AMLO, valiendo decenas de miles de millones de pesos. Ahora, bajo Claudia Sheinbaum, han eliminado el IFT, la Cofece, el INAI y, en términos prácticos, el Poder Judicial. Se le ha dado un nuevo impulso a los "acuerdos económicos y políticos que concentran el poder", y el poster donde podemos ver esto es el Consejo Asesor Económico, encabezado por empresarios con fuerte vínculos al poder político.

"Imbéciles", les dijo Carlos Slim a los premios Nobel de Economía. "Ponen las cosas sin saber qué escriben", declaró. Mientras la fortuna del "Ingeniero" se duplica y crece con Morena, y los grandes empresarios le aplauden a la presidenta, la destrucción institucional en el país se vuelve alarmante, y la caída en el número de pobres será solo pasajera.

Fernando Núñez de la Garza Evia

(v.periódico El Informador en línea del 17 de febrero de 2025).

"Los hombres malvados siempre existirán; sin embargo, es importante crear un orden económico en el que su poder para hacer daño se reduzca al mínimo."

Ludwig von Mises

En 1942, Ludwig von Mises publicó en la revista mexicana "Cuadernos Americanos" un artículo visionario cuyas lecciones, desafortunadamente, la mayoría de los gobernantes ignoran hoy.

En el contexto de la Segunda Guerra Mundial, Mises externó en su ensayo el deseo de que "algún día, esta terrible guerra finalice y la gente pueda dedicarse, una vez más, a las tareas propias de la paz. Entonces, la producción de armas y otros instrumentos criminales será sustituida por bienes propios para el consumo de los hombres, las mujeres y los niños".

En el texto, Mises explica que la principal razón del terrible conflicto bélico fue el nacionalismo económico practicado con gran entusiasmo por los gobiernos de varias naciones durante la década de los 30, como una falsa solución a la Gran Depresión que detonó el crac bursátil de 1929.

En esa década, muchos gobiernos consideraron que los intereses de sus respectivas naciones serían impulsados al realizar todas o alguna de las siguientes políticas: (1) prohibir la importación de productos del extranjero -hoy en día es la amenaza de aplicar aranceles-, (2) restringir la inmigración o (3) expropiar, total o parcialmente, el capital de las comunidades provenientes del exterior. Desafortunadamente, México no fue la excepción.

Al final todo esto resultó ser un gran fraude. Para empezar, Mises nos recuerda que las restricciones al comercio internacional eventualmente causan un deterioro en la productividad laboral y, por lo tanto, en las condiciones de vida de la población. Además, debemos subrayar de manera enfática que todo el comercio se realiza entre individuos, personas que escogen libremente lo que les conviene y cualquier interferencia por parte de los gobiernos es un atentado en contra de la libertad individual.

Este irracional antagonismo económico gradualmente empujó al mundo a la Segunda Guerra Mundial, porque las limitaciones al comercio eliminaron el incentivo para cooperar que naturalmente observan las naciones y los individuos que comercian entre ellos. Además, cuando se propaga a través del mundo este pensamiento falaz, los países industrializados no pueden exportar sus productos de valor agregado, lo que a su vez evita el acceso a las divisas necesarias para adquirir las materias primas que se requieren. Esto "obliga" a esas naciones a invadir militarmente a países que cuentan con esos recursos básicos y que, al carecer de una base industrial, serán incapaces de defenderse.

En un mundo donde impera el proteccionismo, cualquier nación pequeña pero rica en recursos naturales está expuesta a un grave peligro de invasión y los países industrializados buscarán "armarse hasta los dientes" para asegurar "su derecho natural" a los insumos básicos de producción.

En contraste, en un mundo donde prevalece el libre comercio, las materias primas se podrán adquirir libremente en los mercados internacionales, lo que elimina la necesidad de utilizar la fuerza militar para conseguirlas. Por ello, como ciudadanos tenemos un deber moral de denunciar el proteccionismo y el nacionalismo económico en todas sus formas.

La economista Deirdre McCloskey advierte que "la gente piensa que la economía es un juego de suma cero: si tú mejoras, yo empeoro". El populismo incorpora esta forma de pensar. Los populistas, que no entienden cómo funciona la economía, toman medidas que siempre tienen resultados diferentes a lo que ofrecen. Por el contrario, McCloskey considera que "el liberalismo es lo opuesto al populismo. Llevó a la innovación y a una ampliación dramática de la economía y a la reducción de la pobreza".

Una vez finalizada la Segunda Guerra Mundial, las naciones europeas entendieron la lección y en 1957 firmaron los Tratados de Roma, precursores de lo que hoy es la Unión Europea y que propiciaron una ola a favor del libre comercio.

Actualmente, diferentes expertos consideran que los conflictos entre naciones se resolverían en la medida en que el bienestar se fomente a través del libre comercio.

No obstante, en pleno Siglo XXI vemos que las lecciones de la Segunda Guerra Mundial fueron olvidadas por muchos políticos populistas, a la izquierda y derecha del espectro. Ellos impulsan alguna combinación de las tres políticas que llevaron al mundo a la guerra. Olvidan que el comercio es la paz.

Ricardo Salinas Pliego

(v.pág.3 del periódico El Informador del 10 de febrero de 2025).

El daño está hecho.

La economía de México creció 0.87% en promedio durante el sexenio de López Obrador. Es el 2o. peor desempeño en casi 100 años.

De hecho, decrecimos en términos per cápita. Es decir que el pastel creció menos de lo que crecieron los comensales sentados a la mesa.

El sexenio que comienza arrastra el lastre de una recesión técnica, pues decrecimos en el 4o. trimestre de 2024 y eso se iba a repetir este trimestre, con o sin aranceles. El magro crecimiento no fue por la pandemia. EU creció 2.5 veces más que nosotros y prácticamente todas las economías de la OCDE se recuperaron mejor.

La amenaza arancelaria de Trump nos toma muy mal parados. Si hubiéramos aprovechado la histórica oportunidad del nearshoring, hoy muchas empresas e industrias abogarían por mantener abiertas sus cadenas de suministro.

En vez de eso, demolimos órganos autónomos, violando el T-MEC, impulsamos una "reforma" judicial que arrasa con nuestro Estado de Derecho, le pusimos una camisa de fuerza a la generación privada de energía al limitarla a 46% con un gobierno sin recursos para explotar su 54%, cancelamos inversión estratégica como la del NAIM prefiriendo tirar recursos vitales en obra pública cara y absurda, incrementamos salarios mínimos a pesar de que nuestra productividad va a la baja, e hicimos poco para detener el cáncer criminal que amenaza a la inversión, al turismo y a la actividad económica en general.

El proteccionismo blinda al ineficiente a costa de los consumidores. A menor comercio, menos crecimiento mundial. Los globalofóbicos finalmente podrán medir su ignorancia en dólares.

Jorge Suárez-Vélez

(v.periódico Reforma en línea del 6 de febrero de 2025).

La economía y las finanzas personales tienen una severa contradicción. Mientras que cualquier asesor en finanzas personales le dirá que lo mejor es que cuide su dinero, en economía tenemos que el consumo que hacen las familias representa la mayor fuerza que mueve a la economía.

El gasto que hacen las familias en México representa más de la mitad de todo el PIB del país. Por eso, cuando las personas gastan dinero, salen, compran y adquieren créditos, entonces la economía se mueve. Crece.

Pero ¿qué pasa cuando las familias en lugar de comprar deciden guardar su dinero? Ya lo vimos en 2020 durante la pandemia: la economía entera de hunde.

No es casualidad que ese año, la economía mexicana haya tenido su peor año desde que llevamos registro del PIB nacional, cayó un 8.5%.

Entonces, si usted no gasta, no compra ni pide créditos; ese dinero deja de convertirse en ingresos para otra persona. Por lo que negocios y comercios ven disminuidas sus ventas y sus motivaciones para contratar más empleados.

Pero, por otro lado, en finanzas personales, si usted no es responsable con sus gastos y solamente se la pasa en fiestas gastando hasta lo que no tiene, entonces habrá llevado alegría a otros negocios, pero habrá puesto en riesgo su situación financiera.

Y es que el problema no es que al final del año usted no tenga dinero para la cena, sino que, con tal de mantener un ritmo de gasto insostenible, lo que hacemos es recurrir a la deuda, a la tarjeta de crédito. Lo que compromete el uso que le daremos al dinero que todavía no hemos ganado.

No lo hemos ganado, pero ya nos lo gastamos.

Entonces. Como macroeconomista yo le tengo que decir que disfrute de estas fiestas y una forma de disfrutarlas es participando de la carrera de compras que se vive en todos lados. Ese impulso al consumo es la fuerza que alimenta a la economía nacional, ya sea formal o informal.

Pero como su asesor en finanzas personales, le sugeriría que fuera muy cuidadoso con sus ingresos extras que tendrá estos días. Por supuesto compre regalos, tenga posadas y cenas agradables con la familia. Pero también debería considerar no gastarse todo en fiestas y regalos, quizá deba de plantearse objetivos menos agradables, pero mucho más responsables.

Como el destinar una parte de sus dineros al pago de deudas que ya tenga. Sobre todo, a deudas que le sean las más caras o de tasas de interés más altas, como las de las tarjetas de crédito o de tiendas departamentales. Yo sé que no hay nada divertido en usar el dinero para pagar algo que ya compramos.

Pero piénselo, lo que está haciendo cuando hace un pago adelantado o cancela una deuda cara, es ahorrarse algo de dinero en el pago de intereses. Es decir, dinero que usted le regalaría al banco se quedará en su bolsillo. Piénselo como una forma de empezar más tranquilo el 2025.

El próximo año seguro que traerá muchas cosas, pero entre las que estamos seguros de que NO traerá, es una gran actividad económica. Si la economía este año, con todo y elecciones le ha parecido que casi no se ha movido, es porque usted tiene razón: la economía mexicana apenas si crecerá un 1.4%.

Y 2025 se anticipa que sea mucho peor: la contracción del gasto público, las amenazas de aranceles de Trump y el aumento en la incertidumbre nacional y global, hacen suponer que 2025 será un año peor que este que termina.

Así que no es mal consejo, ser cuidadoso con su dinero. Disfrute las fiestas y compre regalos, pero también recuerde que 2025 está a solo unas semanas de empezar y no se ve tan bueno como quisiéramos.

Israel Macías López

(v.periódico El Informador en línea del 12 de diciembre de 2024).

Una pregunta que constantemente se hace la gente es: ¿Qué se necesita para generar riqueza? La respuesta la podemos encontrar al revisar la historia, que nos ofrece claros ejemplos de que los momentos de mayor prosperidad se relacionan directamente con las libertades económicas y la solidez de las instituciones que las propician. Veamos.

Mercantilismo vs. libertad

En el siglo XVI surgieron 2 modelos de desarrollo diferentes y opuestos: el mercantilismo en España y una economía abierta y competitiva que adoptaron los Países Bajos.

El mercantilismo promovió una interminable lista de reglas que limitaban la actividad económica, además de impuestos para proteger a los productores de la competencia extranjera y la prohibición de exportar metales preciosos. Este modelo tuvo consecuencias desastrosas en el bienestar de los españoles, por lo que ese país llegó al Siglo XX en la más profunda pobreza, que sólo se resolvió al adoptar un modelo de economía abierta.

En contraste, los Países Bajos, con escasez de recursos naturales y con una economía dependiente del comercio internacional, se dedicaron a importar materias primas, sin impuestos, y a transformarlas en productos terminados para ser exportados. Este fue el caso de la compra de lana de Inglaterra y la venta al exterior de prendas de tela. Con ello se desarrollaron diversas industrias que compitieron exitosamente a nivel global.

También se beneficiaron de la migración, al permitir la entrada de trabajadores calificados, entre ellos judíos de España y Portugal y protestantes de Francia, que agregaron valor y encontraron plena tolerancia religiosa. En ese entorno de libertades, esta región del mundo logró una prosperidad envidiable y niveles de bienestar superiores al resto de Europa.

El entorno legal que construyó la modernidad

El progreso que trajo la Revolución Industrial en la Gran Bretaña, fue posible gracias a leyes favorables para la creación de riqueza y un factor fundamental fue la "Common Law" británica (o derecho inglés), que protegió la propiedad privada frente a los intereses de la Corona.

Por otra parte, los Códigos Napoleónicos de principios del siglo XIX defendieron la igualdad de las personas ante la ley, el estado laico, autorizaron el cobro de intereses en los créditos y dieron lugar a la sociedad anónima.

En un ambiente similar de libertades, derivado de su Declaración de Independencia, EU también experimentó un extraordinario crecimiento económico a partir el siglo XIX.

En resumen: la libertad es el fundamento de la prosperidad

No debemos olvidar el notable caso de destrucción de valor en la Unión Soviética, que sustituyó el mercado por planes centrales en los que la burocracia determinó cómo resolver los problemas de la producción, distribución y consumo. La planeación central se realizó sin importar los costos y beneficios de los proyectos, su rentabilidad, ni las preferencias de los consumidores o los intereses de los trabajadores.

Cuando Mikhail Gorbachev tomó las riendas del país en 1985, la economía se encontraba en una profunda recesión, con un grave atraso tecnológico, lo que constituyó uno de los factores que propiciaron el colapso de la URSS en 1991.

Como vemos a través de la historia, es clara la relación entre libertad económica, las leyes que la impulsan, el progreso de los países y el bienestar de su población: la innovación es hija de la libertad, especialmente en los momentos más adversos de la historia. Recomiendo una lectura muy interesante para profundizar en este tema: "A concise economic history of the world".

La enorme y creciente prosperidad que la humanidad ha vivido en los últimos 300 años es producto de la constante innovación, que a su vez es impulsada por la libre competencia. De manera que: libertad, innovación y competencia es la fórmula de la prosperidad. Hoy más que nunca es fundamental tomar esto en cuenta.

Ricardo Salinas Pliego

(v.pág.3 del periódico El Informador del 2 de diciembre de 2024).

Parece haber una desconexión entre los que nos dedicamos a seguir la economía mexicana y el grueso de la población del país. Mientras que los economistas señalamos que la economía no está bien, para la mayoría de las personas no pasa nada.

Perciben que la vida es en el gobierno de la señora Sheinbaum justo igual que era en el gobierno de López Obrador. Si bien, ni el sistema de salud, ni la seguridad, ni la educación pública están para presumir; no importa, ya que en México en realidad nunca han estado o funcionado bien, por lo que no notan diferencia alguna.

Si acaso, sí reconocen que con estos gobiernos, ahora reciben directamente algún tipo de apoyo económico del gobierno. Por lo que para el grueso de las personas, la economía va. No se percibe que vaya de maravilla, pero tampoco que "vaya mal", como lo afirman los que hablan de la economía.

La realidad de los datos dice que la economía está deteniéndose desde septiembre del año pasado.

Cuando los que seguimos la economía nacional hablamos de que la economía va mal, no específicamente nos referimos a que estamos cayendo en una crisis económica y financiera de pesadilla, como las de los años 80s o 90s, sino a que el ritmo de crecimiento que lleva el país no es suficiente.

¿Y eso por qué importa?, dirían las personas. El problema es que una economía que crece menos o que se estanca, es una economía que no aumenta su generación de valor a través de la producción y del trabajo. Significa una sociedad que no puede absorber a la totalidad de las personas en un empleo formal y que los obliga a tener que sobrevivir en la economía informal.

Hoy tenemos a poco más [de la mitad] de la totalidad de la población en edad de trabajar en la informalidad, es decir, fuera de los beneficios que otorga un empleo formal, como las prestaciones sociales y el derecho a tener en su momento, un retiro o una jubilación. Muchos dirán que esa situación viene desde mucho tiempo atrás.

México siempre ha sido así. Y en efecto, tienen razón. Y es que el país desde las espantosas crisis de principios de los años 80s, dejó de crecer al ritmo necesario por su población. De crecer en promedio al 6% real anual, bajamos a un mediocre 2.5%.

Esa caída en el dinamismo económico desde hace más de 40 años ha dibujado el país que hoy tenemos. Pocos empleos, salarios castigados y medio México viviendo de propinas en la calle.

Por eso era importante que el nuevo gobierno de López Obrador priorizara el crecimiento económico. Y por eso, en su campaña, no tenía pena en afirmar que buscaría un crecimiento del 4%.

Es por eso mismo que es doble el fracaso económico de AMLO. Porque habiendo tenido todo para plantear un país con un despegue económico, decidió plantear un modelo de ataque y cierre a la inversión privada y a la destrucción de la confianza para nuevos negocios e inversiones.

La consecuencia: Su sexenio con un 0.8% anual, fue el de peor crecimiento económico en toda la historia desde que llevamos contabilidad del PIB, solo superado por el gobierno de Miguel de la Madrid.

El golpe fatal que selló fuerte fue, la destrucción del Nuevo Aeropuerto de la Ciudad de México, el NAIM, y de ahí para el real, el sexenio de AMLO se descarriló. Tiró toneladas de dinero público en proyectos sin rentabilidad social y mucho menos económica, como el tren maya. Y prefirió, repartir dinero en efectivo en programas sociales.

Esa política le entregó una victoria electoral abrumadora en 2024 y le otorgó a su heredera, mucho más poder del que habían esperado.

Por eso Sheinbaum no cambiará la política amloista: seguirá repartiendo dinero en efectivo y poniéndole trabas a la inversión privada. El resultado será otro sexenio de mediocre crecimiento económico.

Si con AMLO parecía que ya habíamos tocado fondo con un 0.8% anual, con su heredera no parece que vaya a mejorar: Ya hoy los pronósticos andan en 1.3% para este año y 1% para el que viene.

Así pinta para otro sexenio de fracaso.

Israel Macías López

(v.periódico El Informador en línea del 23 de octubre de 2024).

El libre comercio nunca ha sido popular ni en México ni en Estados Unidos, quizá en ningún lugar del mundo. Hoy más que nunca, sin embargo, estamos viendo un resurgimiento del proteccionismo en Estados Unidos.

Antes los demócratas eran proteccionistas mientras que los republicanos favorecían el libre comercio, pero hoy los 2 partidos quieren cerrar las fronteras no solo a la inmigración sino al comercio. En su discurso de aceptación de la candidatura vicepresidencial del Partido Republicano este 17 de julio el senador de Ohio, J.D. Vance, declaró: "En pueblos pequeños como el mío en Ohio, o al lado en Pennsylvania o en Michigan, en estados a lo largo de nuestro país, los empleos se mandaban al extranjero y los niños a la guerra". Añadió que estaba en 4o. año de primaria cuando "un político de carrera llamado Joe Biden apoyó NAFTA, un mal tratado comercial que envió innumerables trabajos estadounidenses de manufactura a México".

Vance buscaba hacer eco de muchos de los prejuicios sobre el Tratado de Libre Comercio de América del Norte (TLCAN o NAFTA) y sobre el libre comercio en general, pero son solo eso, prejuicios. Para empezar, la propuesta de construir un tratado de libre comercio de Estados Unidos con México provino del republicano Ronald Reagan en su campaña presidencial de 1980. El 20 de noviembre de 1982, ya como presidente, declaró: "Debemos fortalecer el buque de los mercados libres y el comercio justo para que pueda llevar al mundo a la recuperación económica y a una mayor estabilidad política". El presidente estadounidense que negoció el acuerdo comercial fue George Bush, padre. Al final lo aprobó y firmó el demócrata Bill Clinton, pero porque entendió su importancia. La mayoría de los legisladores que lo aprobaron en 1993 eran republicanos.

Es falso que el TLCAN haya destruido empleos. Donald Trump lo afirmó en su campaña de 2016: "Estados Unidos ha perdido casi una tercera parte de sus empleos manufactureros desde NAFTA". Si bien es cierto que el país perdió alrededor de 5.6 millones de empleos en manufacturas entre 2000 y 2010, "un 85% de estas pérdidas de empleos son atribuibles al cambio tecnológico, en buena medida a la automatización, y no al comercio internacional", apuntaba un estudio de La Universidad Estatal Ball de Indiana. La economía estadounidense se ha vuelto más productiva: produce más con menos personal.

Las empresas han invertido en esta transformación tecnológica porque los salarios en la Unión Americana son cada vez más altos. Los cierres de fábricas en el "medio oeste" se deben a que los sindicatos han impedido la modernización de las industrias. El panorama desolador que Vance narra en su autobiografía Hillbilly Elegy es producto de la declinación en la industria del carbón en la zona de los Apalaches, donde creció.

Cerrar la frontera al libre comercio, como proponen Vance y Trump, solo serviría para disparar la inflación en Estados Unidos. Si Trump cumple con su promesa de imponer aranceles a las importaciones de México, no solo violaría el Tratado México-Estados Unidos-Canadá (T-MEC), que él mismo negoció y firmó, sino que provocaría una mayor migración de México a la Unión Americana. Pararla generaría una mayor escasez de mano de obra, en un momento en que el desempleo se encuentra ya en niveles muy bajos, y provocaría una dolorosa recesión.

Los proteccionistas no entienden cómo funciona la economía. Piensan que pueden corregir los problemas económicos con barreras y aranceles, pero terminan dañando a todos. Lo sabemos muy bien en México porque hemos tenido políticos proteccionistas desde hace mucho tiempo.

Sergio Sarmiento

Periódico Pulso Diario de San Luis en línea del 19 de julio de 2024.

La defensa del libre comercio ha sido adoptada por naciones emergentes como México y, con el tiempo, se ha identificado como parte de una tendencia ideológica ligada al neoliberalismo. Para muchos estudiosos, la globalización, el comercio internacional y el avance de la tecnología transnacional son indicativos de un dominio geopolítico. Hoy en día, esta posición se asocia frecuentemente con una postura conservadora y de derecha en el espectro político. Sin embargo, cada vez es más evidente que el libre comercio ha sido un impulsor clave de muchas acciones socialmente efectivas implementadas por administraciones de izquierda en todo el mundo: desde los estados de bienestar en las naciones nórdicas y Francia, hasta las políticas del Partido Comunista Chino, así como iniciativas en India y Brasil.

En muchos sentidos, el crecimiento de organizaciones internacionales como las Naciones Unidas, la Organización Mundial del Comercio o la Comunidad Europea, ha surgido como un esfuerzo por ordenar y contener las fuerzas hegemónicas. De esta forma, el globalismo o la internacionalización pueden ser vistos como fuerzas pacifistas alineadas con planteamientos socialistas que promueven la igualdad.

En su reciente libro, "Pax Economica" (https://press.princeton.edu/books/hardcover/9780691199320/pax-economica), el joven historiador Marc-William Palen intenta demostrar que el libre comercio y la globalización tienen sus raíces en la política de izquierdas del siglo XIX. Según Palen, los globalistas de izquierdas lideraron movimientos pacifistas y antiimperialistas en su época, y argumenta que, a principios del siglo XX, hubo una alianza inusual de liberales radicales, socialistas internacionalistas, feministas y cristianos que veían el libre comercio como esencial para un orden mundial próspero y pacífico. Esta visión chocaba con las corrientes dominantes del nacionalismo y el colonialismo, ofreciendo una crítica severa al imperialismo, el militarismo y la guerra. Y ahora mismo el libre comercio enfrenta el desafío de las tendencias nacionalistas, el proteccionismo, el supremacismo racial y la exclusión deliberada en las migraciones. En ese sentido, la defensa del globalismo económico, el comercio y el libre tránsito de las personas es una lucha progresista.

Luis Ernesto Salomón, doctor en Derecho

(v.pág.2 del periódico El Informador del 14 de julio de 2024).

Llama la atención cómo para algunos políticos, "capitalismo" es una palabra vetada, casi indecente. Continuamente escuchamos argumentos a favor y en contra de este sistema económico, pero el reconocido economista Ludwig Von Mises, en su libro La mentalidad anticapitalista, nos presenta una opinión muy original sobre las razones detrás de las críticas a este modelo, sin el que resulta imposible explicar la vida moderna. Veamos.

Mises nos recuerda que, gracias al capitalismo -que va más allá del comercio- el ser humano común disfruta de bienes y servicios que eran inimaginables en épocas anteriores, incluso para los más prósperos -reyes, emires o emperadores.

En este sistema económico las empresas, grandes y pequeñas, producen bienes para satisfacer necesidades de forma masiva, lo que permite continuamente mejorar el nivel de vida de las personas. Además, quien determina qué se produce, en qué montos, quién lo produce y con qué calidad, es el mismo consumidor, al ejercer su gasto diario.

Son indudables los avances en el bienestar de los países capitalistas y a pesar de ello, las críticas al sistema son continuas. Sin embargo, pienso que la gente que critica a este sistema, alabando las virtudes del colectivismo, difícilmente estaría de acuerdo en emigrar a Cuba, Venezuela o a Corea del Norte, donde una característica fundamental para mantener su sistema de gobierno es evitar la libertad de expresión.

La razón de estas críticas, indica Von Mises, es la siguiente: mientras que en comunidades tradicionales basadas en clases sociales la posición era fija generación tras generación, hoy en día en las economías modernas el lugar que ocupan las personas en la sociedad depende normalmente de sus propios méritos.

Muchos de quienes no alcanzan las metas que se propusieron en su vida, se frustran y tienen propensión a criticar al modelo económico al que atribuyen sus fracasos personales.

En un sistema monárquico, por ejemplo, la aristocracia no es un fenómeno de mercado que se modifique por decisión de los consumidores; la posición social de cada persona está fuera del control individual y se atribuye al destino o a alguna divinidad. En el capitalismo, en cambio, el principio de igualdad ante la ley permite que la creatividad y determinación personales definan quién es capaz de satisfacer al consumidor y quién controla los medios de producción; el que mejor lo haga sobresale en la sociedad -aunque ya he comentado que un empresario, por más próspero que sea, sólo es guardián temporal de la riqueza.

Otro punto de discusión es que existen personas que no alcanzan a adquirir todos los bienes que ofrece el mercado -esto es natural-. No obstante, el autor asegura que a las empresas les interesa llegar a un mercado masivo en las mejores condiciones de precio y calidad para expandir su negocio y sus utilidades.

Otros críticos observan que el capitalismo se concentra en satisfacer necesidades materiales, lo que distrae a la población de la creación y apreciación de las artes. Von Mises responde a esta crítica recordando que en otras épocas las artes le daban gusto sólo a los grupos de poder que tenían los medios para adquirir las grandes obras, mientras que ahora la producción a gran escala lleva mercancías cada vez más refinadas al mercado masivo.

Quizá la mayor crítica al capitalismo, según algunas personas, es que genera condiciones no satisfactorias de vida y pobreza para el trabajador. Sin embargo, Mises nos recuerda que, en un ambiente competencia, (I) la mayoría de las personas se benefician de productos a precios accesibles; (II) la acumulación de capital genera mayor productividad, es decir con más máquinas se crean más mercancías por trabajador, lo que se traduce en mayores sueldos y (III) al empresario le conviene tener a los mejores empleados, con los mejores sueldos del mercado para que contribuyan a hacer más grandes las utilidades de su empresa y no se vayan con sus competidores, además de que en una economía fuerte el empleado es libre de buscar el trabajo que más le convenga.

Me queda claro que la economía de mercado no es perfecta, pero ordena los recursos con base en lo que las personas eligen -y no por los deseos de un burócrata-, lo que constituye una libertad económica básica que debemos valorar.

El gobierno, sin embargo, tiene un papel fundamental para que este sistema prospere, que consiste en diseñar un marco legal que promueva la competencia, la cultura emprendedora, el imperio de la ley, que garantice seguridad, así como una educación de calidad que se traduzca en oportunidades de desarrollo personal para todos los miembros de la sociedad.

Aunque Mises no lo menciona abiertamente, también estoy convencido de que las empresas, además de mejorar a la sociedad a través de la generación de empleos y la producción de bienes y servicios en condiciones competitivas, deben mantener un sólido compromiso social.

Esto implica, entre otras cosas, contribuir a mejorar la salud, la educación y el medio ambiente, la promoción de la libertad y el liderazgo con valores, a través de acciones que impulsen la prosperidad y la calidad de vida de la gente.

Podemos pelear por un mejor capitalismo, pero pensar que el colectivismo es un mejor sistema económico es ignorar la experiencia de la humanidad.

Ricardo Salinas Pliego

(v.pág.4 del periódico El Informador del 6 de mayo de 2024).

What does 'shrinkflation' mean?

Shrinkflation is the practice by companies of reducing the size or quantity of a product while keeping the same price. It can mean fewer chips in the bag, or fewer scoops of ice cream in the container. Basically, the purchase price remains the same but the cost per unit rises.

Customers may not notice what are effectively price increases, John Gourville, a professor of business administration at the Harvard Business School. "We found that consumers reacted greatly to periodic changes in price, but not at all to periodic (yet systematic) reductions in quantity," Gourville said in an interview back in 2004.

Some companies disguise shrinkflation with a package redesign, according to Gourville, like adding dents to the bottom of bottles or touting claims of "lower calories."

Is shrinkflation legal?

While shrinkflation is currently legal, as long as companies are indicating that there has been change in size on their package, something that it seems only eagle-eyed consumers are able to catch. However, this might not be the case for very long, if lawmakers have a say.

Sen. Bob Casey, a Democrat from Pennsylvania, has introduced legislation that would help crack down on companies that are taking part in shrinkflation. According to Casey's website, the bill would allow the Federal Trade Commission to declare shrinkflation an "as an unfair or deceptive act or practice [and] prohibit... manufacturers from engaging in shrinkflation," and would enable federal and state authorities to pursue legal action against those companies and manufacturers.

How can I protect myself against shrinkflation?

Consumers tend to pay more attention to product prices than package sizes. Breaking that habit is the top tip for steeling yourself against shrinkflation: learn the package sizes and per-unit pricing for your favorite products.

If you notice that a product has shrunk or reduced the number of included items, consider competitors who offer a similar product at a lower cost per ounce or item. Compare per-unit prices to see which product provides a better deal.

Shrinkflation also offers an opportunity to wean yourself off packaged foods. Retailers might be able to make cereal boxes and granola bars smaller, but they can't shrink a pound of apples.

Consumer advocate Edgar Dworsky has made shrinkflation (or "downsizing," as he calls it) a major focus of his website MousePrint, which is dedicated to examining the fine print of advertising claims.

Every few months, Dworsky publishes compilations of all the products he's found that have recently decreased in size. He usually posts on Mondays and crowdsources items from his readers to get a fuller picture of which products have changed.

The subreddit r/shrinkflation also serves as a good source for tracking package size changes for your favorite products. Users post instances of shrinkflation that they've found in their local stores or online, usually with screenshots or photos as evidence.

Peter Butler, Mary-Elisabeth Combs

(v.Cnet del 26 de abril de 2024).

El economista mexicano especializado en Historia, Diego Castañeda, presenta "Desiguales", un ensayo que denuncia la desigualdad en México y la "deuda gigantesca" del gobierno de Andrés Manuel López Obrador, sobre todo, en materia de sanidad, según asegura en una entrevista.

"Lejos de construir un sistema como de estado del bienestar, lo que hemos visto es una especie de esfuerzo de transformar al estado en un cajero automático", asevera.

Castañeda matiza que las "transferencias" de los programas sociales pueden tener un impacto a corto plazo en la reducción de la desigualdad, pero "no están construyendo" las condiciones que garantizan "cambios permanentes".

"Generas un sistema muy vulnerable a cualquier choque: una crisis, una pandemia (...) De pronto, te pone una situación en la que esas ganancias se pueden perder muy rápido", advierte.

Sin embargo, el economista reconoce aciertos a López Obrador, como las reformas contra el "outsourcing" o subcontratación laboral y el aumento del salario mínimo, así como "una reducción" de la pobreza, pero que queda "muy lejos" de lo que se esperaba al inicio del sexenio, en 2018.

"Un país como México, que tiene una economía del tamaño que tiene, no debería permitirse tener tanta población en pobreza extrema", critica, pues esta categoría es la que "menos se ha solucionado".

(V.pág.12 del periódico El Informador del 25 de marzo de 2024).

La evolución es un fenómeno universal. En su libro "The evolution of everything", Matt Ridley nos invita a imaginar posibilidades infinitas sobre los alcances de esta teoría. En su obra, el autor argumenta que la teoría de la evolución de las especies de Charles Darwin es sólo un caso particular de una teoría más general, sugerida previamente por Adam Smith -y refinada posteriormente por Joseph Schumpeter al ser aplicada al mercado.

De acuerdo con Ridley, el poder de la evolución y la adaptación aplica a un amplio número de fenómenos sociales, como el gobierno y la política, la moral, la tecnología y, por supuesto, la economía y el sistema monetario. La evolución es un proceso que se repite y que no persigue un principio rector preestablecido. Es más bien espontánea, gradual y acumulativa.

La historia económica y monetaria narra un claro proceso evolutivo. Durante cientos de miles de años, el hombre basó su sustento en la caza y la recolección y los intercambios eran poco frecuentes -por lo que el trueque era sencillo-. No obstante, cuando surgen las primeras civilizaciones, hace más de 10,000 años, el comercio se vuelve esencial para el desarrollo de la humanidad y la moneda se hace indispensable y evoluciona a la par del sistema económico.

Haciendo un pequeño paréntesis consideremos que, en su libro "El optimista racional", Ridley argumenta que es precisamente el comercio la cualidad humana que hizo que el Homo Sapiens prevaleciera sobre el hombre de Neanderthal, a pesar de que este último era físicamente más poderoso y su cerebro más grande. Ridley considera que el comercio hizo posible al ser humano desarrollar una mente colectiva que beneficia a toda la especie. Por esto, creo que los ataques al libre comercio son ataques a una de nuestras cualidades más esenciales.

El capitalismo moderno y la globalización son resultado de más de 10,000 años de evolución del comercio, que nos llevan a sociedades altamente especializadas que han logrado crear productos increíblemente sofisticados.

Ricardo Salinas Pliego

(v.pág.4 del periódico El Informador del 4 de marzo de 2024).

Este pasado 5 de febrero, al lanzar sus iniciativas de reformas constitucionales, el presidente se quejó una y otra vez de los gobiernos del "periodo neoliberal". Calificó el neoliberalismo de neoporfirismo y afirmó que las políticas neoliberales son contrarias al interés público, "adulteraciones... de nuestra carta magna". El neoliberalismo, afirmó, volvió la desigualdad "más extrema y ofensiva", aunque, "afortunadamente, en nuestro país ya se acabó con esa pesadilla".

En ese solo discurso López Obrador pronunció 11 veces las palabras "neoliberal" y "neoliberalismo". En el de su inauguración ante el Congreso del 1o. de diciembre de 2018, las utilizó en 16 ocasiones. Culpó entonces al neoliberalismo de ser responsable de "la más inmunda corrupción pública y privada". La suya es una obsesión.

Pero ¿qué es el neoliberalismo? Y ¿en qué se distingue del liberalismo? A pesar de su uso constante del término, el presidente nunca lo ha definido. El historiador italiano Alberto Mingardi, director del Instituto Bruno Leoni de Milán, trata el tema en su libro La verdad sobre el neoliberalismo: "Hay palabras cuyo uso es casi siempre un disparate: si alguna vez tuvieron un significado claro, lo han perdido. 'Neoliberalismo' es una de ellas. No sabemos qué es exactamente, pero debe de ser muy malo".

Según Mingardi, detrás de "los juicios más drásticos del neoliberalismo está el muy humano deseo de encontrar un culpable de nuestros problemas". Al neoliberalismo se le han achacado todos los males de la humanidad: la pobreza, las guerras, la violencia, el narcotráfico, las crisis económicas, el calentamiento global y hasta la caída de puentes y edificios. "Neoliberalismo es la palabra mágica para desenmascarar a los cómplices". Sí, los neoliberales participan en una conspiración sin escrúpulos que busca empobrecer al pueblo y enriquecer a unos cuantos.

"En 2009 -escribe Mingardi- 2 politólogos, Taylor C. Boas y Jordan Gans-Morse, examinaron en detalle 148 artículos aparecidos entre 1990 y 2004 en revistas científicas de política comparada dedicadas a temas de desarrollo o al estudio de países latinoamericanos. Boas y Gans-Morse señalan que 'incluso entre los artículos empíricos en los que el neoliberalismo era una variable independiente o dependiente, el 65%... no se molestó en definir el término'".

El término "neoliberal" lo utilizaron por 1a. vez los economistas y políticos que impulsaron el milagro económico alemán en las décadas de 1950 y 1960, particularmente Ludwig Erhard, canciller de Alemania entre 1963 y 1966. Erhard era miembro del Partido Demócrata Cristiano alemán, pero también de la Sociedad Mont Pelerin, fundada en 1947 por el economista austriaco Friedrich Hayek, en la que participaron otros economistas y pensadores liberales, como Ludwig von Mises, Karl Popper y Milton Friedman. Erhard se calificó a sí mismo de "neoliberal" para separarse del uso creciente de "liberal", especialmente en Estados Unidos, para identificar a políticos y economistas que buscaban restringir las libertades individuales. Los "neoliberales" de la Mont Pelerin, en cambio, defendían los principios liberales clásicos, como libertad de mercado, libertad política y libertad personal.

Hoy López Obrador arremete contra un monstruo indefinido que llama neoliberalismo y ataca una tradición liberal que en México llegó al poder a mediados del siglo XIX con Benito Juárez. Defiende posiciones de concentración del poder, restricción del mercado y rechazo a las libertades personales que han caracterizado siempre a los conservadores. Solo que no se atreve a reconocer que realmente es un conservador.

Sergio Sarmiento

Periódico Mural en línea del 9 de febrero de 2024.

Hoy, en el mundo, los programas sociales son entendidos como mecanismos encaminados a generar igualdad en lugar de entenderse como simples remedios compensatorios temporales. Hay un debate global respecto a la pertinencia de los programas de transferencia de efectivo a grandes grupos de población; incluso se ha planteado establecer un ingreso mínimo universal. El Banco Mundial, en un estudio de febrero de 2022, identificó 962 programas de transferencias de efectivo en 203 países, de los cuales 672 fueron introducidos durante la pandemia, en cuyo periodo se estima que 1360 millones de personas (el 17% de la población mundial) recibieron transferencias de efectivo.

Si la Economía es la ciencia de la toma de decisiones en razón de bienes restringidos como el tiempo y los recursos, las personas que cuentan con un ingreso mínimo garantizado toman decisiones de manera distinta a quienes viven con la angustia de la sobrevivencia. En nuestro país, entre los empleos formales, las remesas y los programas sociales, la mayor parte de la población tiene una nueva certidumbre en el ingreso en un horizonte de varios meses y eso está cambiando los patrones de comportamiento del consumo y de la planeación de la vida familiar. Es muy pronto para saber cómo estos cambios afectarán otros aspectos de la vida social. Pero lo que es indudable es que estos mecanismos llegaron para quedarse y que a nadie, con sensatez, se le ocurre plantear la desaparición de los programas de transferencia de efectivo. Por el contrario, lo que escuchamos en los planteamientos políticos se refiere al mantenimiento y expansión de estos mecanismos.

Luis Ernesto Salomón, doctor en Derecho

(v.pág.2 del periódico El Informador del 13 de agosto de 2023).

La idea de que solo el socialismo podría acabar con la pobreza ha resultado falsa. Las economías comunistas de Europa oriental se desplomaron en los 80. China despegó, pero solo después de adoptar un sistema de mercado, sin abandonar el autoritarismo político. Las otras economías comunistas, como la de Corea del Norte o la de Cuba, han empobrecido a sus pueblos. Los socialismos del siglo XXI, por ejemplo, el de Venezuela, han resultado lamentables fracasos. En cambio, las sociedades que mantuvieron esquemas de libertad económica han prosperado.

Las cosas pueden cambiar, sin embargo. El Gobierno de California ha tomado medidas supuestamente progresistas que afectan a las mayorías. Por impuestos y restricciones, la gasolina en California es la más cara de Estados Unidos. Los reglamentos locales han hecho que la vivienda alcance precios extravagantes. El nivel general de vida ha disminuido en los últimos años, mientras que han surgido comunidades carísimas, como Pebble Beach, donde solo pueden residir los multimillonarios.

Ningún sistema económico es perfecto, pero el de libre empresa permite corregir errores. Por eso el peor de los mercados es mejor que el mejor de los burócratas. La gente común y corriente lo ha experimentado en carne propia y está votando con los pies. En 2019, 653,551 californianos decidieron emigrar a otros estados de la Unión Americana. Alrededor de 80,000 decidieron ir a Texas, con una economía más abierta, el doble de los texanos que emigraron a California. De nada sirvieron el clima templado, la costa del Pacífico y la vida cultural y social de California. El alto precio de la vivienda ha sido uno de los principales factores de esta migración.

Steinbeck quizá no reconocería a la actual Monterey [en California]. Le asombraría su prosperidad y el enorme número de turistas. Incluso Ocean View Avenue se llama hoy Cannery Row, por su novela. Me pregunto, sin embargo, si aceptaría que su idea de que la economía de mercado genera pobreza estaba equivocada. Ha sido la intervención de los gobiernos que se dicen progresistas, después de todo, la que ha afectado a la población californiana.

Sergio Sarmiento

Periódico Mural en línea del 5 de junio de 2023.

Concluyó el Foro Económico Mundial, celebrado en las alturas montañosas de un pequeño pueblo en Suiza llamado Davos. En las altitudes, por encima de toda la humanidad, la élite mundial se reunió y platicó del futuro de los más de 8 billones de seres humanos que habitamos la Tierra. Davos resulta importante porque ahí podemos ver 2 perfiles de empresarios que representan 2 maneras distintas de ver los negocios: los que podríamos denominar "republicanos" y los que se pudiesen hacer llamar "neoliberales". Los vemos en México, y explican mucho de nuestra actual situación económica, y política.

Hablemos 1o. del "espíritu de Davos". Como bien comenta el intelectual estadounidense Walter Russell Mead, Davos era originalmente un foro donde se reunía la derecha germana. Después del cataclismo de la Segunda Guerra Mundial y en el contexto de la Guerra Fría, la derecha germanoparlante vio la necesidad de reunir anualmente a empresarios y funcionarios públicos para evitar más tragedias y asegurar que el capitalismo funcionara... para todos. "Las empresas necesitaban demostrar que el capitalismo podía vencer a los socialistas en su propio juego. Las grandes empresas trabajarían con el gobierno para lograr importantes objetivos de bienestar social", nos dice Russell Meade.

Es ahí donde entran los empresarios republicanos. Para la tradición republicana, el interés individual debe equilibrarse con el interés de la comunidad. La libertad individual y la economía de mercado llevan a finales indeseables si no se contemplan las virtudes cívicas y el servicio público. Esa mentalidad predomina en países como Japón, donde la clase empresarial se siente intrínsecamente parte del país: Japan Inc., término acuñado por Occidente ya que las empresas japonesas actúan como un súper-conglomerado en beneficio de la nación. En México, lo más parecido en ese sentido son los llamados Grupo Monterrey y Grupo Jalisco, formadas por empresarios en algunos de los estados más prósperos del país, con sentido de arraigo, mayor consciencia social e interés en participar en la res publica: la cosa pública.

Su contraparte son los empresarios neoliberales. Neoliberalismo, esa palabra tan repetida por el presidente López Obrador -con cierta razón-, es una corriente política que pugna por el súper-individualismo, el Estado mínimo y el libre mercado a ultranza. Paradójicamente, los republicanos estadounidenses han sido sus máximos expositores, provocando la pérdida del poder manufacturero en Estados Unidos, la

desesperación de la clase obrera blanca y la llegada al poder de Donald J. Trump. En México, una cifra recientemente publicada por Oxfam refleja lo anterior: hoy, Carlos Slim tiene la misma riqueza que la mitad más pobre de México. Es decir, que aproximadamente 65 millones de mexicanos.

De la misma manera que se libran guerras civiles al interior de la derecha e izquierda políticas, asimismo sucede en el sector empresarial. Davos, y los empresarios que acuden, lo reflejan puntualmente. Mientras tanto, algo queda claro: conforme aumente la concentración de la riqueza y la desigualdad, seguirá aumentando el número de populistas y la ferocidad de sus palabras. Y acciones.

Fernando Nuñez de la Garza

(v.periódico El Informador en línea del 24 de enero de 2023).

Los mercados financieros del mundo reflejan la preocupación de inversionistas que empiezan a entender que la realidad que viene será radicalmente distinta a la de la década pasada.

Esto se debe, 1o., a que en ésta todos los bancos centrales del mundo imprimieron montañas de dinero para paliar las pérdidas ocasionadas por la crisis inmobiliaria de 2008.

Al haber tanto dinero disponible, la tasa de interés (el "precio" del dinero) se colapsó, llegando a ser incluso negativa en algunos países.

Cuando gradualmente empezaban a retirar la descomunal liquidez, vino la pandemia y forzó a otra ronda -mucho mayor- de estímulo monetario, acompañada esta vez de gasto público sin precedente, para permitir que los trabajadores tuvieran suficiente ingreso para permanecer en casa, sin arriesgarse al contagio por Covid, y para proteger a empresas y negocios de la quiebra, para que ofrecieran empleos una vez que la pandemia fuese superada.

Viene el ciclo opuesto. Por 1a. vez en 40 años, vemos inflación, debido a una inesperada combinación de factores.

1o., el estímulo fiscal llevó a que los estadounidenses tuvieran recursos de sobra para gastar mientras permanecían en casa.

La demanda por cosas aumentó más de lo esperado, pues dejaron de demandar servicios (viajes, restaurantes, conciertos), la oferta se colapsó por la falta de insumos y transporte, mientras que la escasez de trabajadores -contagiados de Covid, permaneciendo en casa gracias a los cheques del gobierno, o buscando emprender negocios- ha provocado un alza en sueldos y salarios que ahora se refleja tanto en el precio de bienes como de servicios.

Por si fuera poco, cuando las economías empezaban a estabilizarse, vino la invasión rusa a Ucrania, lo cual provocó alza en el precio de combustibles y escasez de granos que presionó al alza el de los alimentos.

El futuro es incierto. Las fuentes de crecimiento para la economía mundial se agotan. China, que fue casi un tercio del crecimiento mundial entre 2013 y 2018, sólo crecerá entre 2 y 3% este año. Viene también un proceso de racionalización en la inversión que, dada la artificial abundancia de recursos, mantuvo vivas a muchas empresas que debieron desaparecer.

Los inversionistas toleraban su baja rentabilidad cuando las tasas de interés eran mínimas, pero está por regresar el proceso de "destrucción creativa" al que hiciera alusión el economista Joseph Schumpeter, y que hoy es crucial, pues habrá que financiar a las nuevas empresas y sectores que surjan de la profunda disrupción que se avecina.

México enfrenta un problema serio. Crecimos poco en sexenios previos, decrecimos cuando la economía de EU iba viento en popa el año antes de la pandemia, y a pesar del fuerte consumo de nuestros vecinos, no hemos recuperado el tamaño que teníamos en 2018.

Se insiste en tirar carretadas de dinero que no tenemos en proyectos absurdos que no detonarán inversión privada, ni incrementarán nuestra productividad. Fuerzas armadas y guardia nacional han recibido más de 582,000 millones estos 4 años y Dos Bocas más de 400,000 millones de pesos. Pemex nos cuesta 1.5 puntos del PIB.